De transitieplannen volgen elkaar in rap tempo op. Voor het ene na het andere fonds publiceren de sociale partners de plannen die zij hebben voor de pensioenregeling onder de Wtp en verzoeken zij het fonds om de bestaande pensioenrechten in te varen.

De wijze waarop de aanspraken worden ingevaren, verschilt wel per fonds. Er wordt in groten getale gekozen voor toepassing van de standaardmethode, maar de spreidingsperiode die hierbinnen wordt gekozen, verschilt. Het wettelijke uitgangspunt is dat een spreidingstermijn van 10 jaar wordt gehanteerd. Op het moment dat sociale partners afwijken van die default periode, valt op dat vaker wordt gekozen voor een kortere spreidingsperiode dan een langere. Dit ondanks dat medio vorig jaar, op verzoek van de sector, de wetgeving rondom de standaardmethode is verruimd om ook langere spreidingsperiode mogelijk te maken.

In dit artikel staan we stil bij de redenen om naar boven of beneden af te wijken van de spreidingsperiode binnen de standaardmethode.

De standaardmethode, hoe werkt het?De standaardmethode is een relatief simpele rekenmethode om het collectieve pensioenvermogen van een pensioenfonds te verdelen over de individuele pensioenvermogens van de deelnemers en pensioengerechtigden. Deelnemers krijgen eigenlijk gewoon de voorziening die voor hen wordt aangehouden mee. De opgebouwde pensioenaanspraken en -rechten worden echter wel eerst gecorrigeerd voor een eventueel surplus, dekkingsgraad boven de 100%, of tekort, dekkingsgraad onder de 100%. Pensioenfondsen mogen bij de berekening van de gecorrigeerde aanspraken en rechten uitgaan van een gespreide verhoging dan wel verlaging. De spreidingsperiode bedraagt default 10 jaar. Door verhogingen te spreiden liggen de eerste uitkeringen lager dan het niveau waarbij een verlaging direct was doorgevoerd. Echter na de spreidingsperiode, dus na 10 jaar, liggen de uitkeringen hoger dan wanneer de verhoging direct was doorgevoerd. De voorziening, en daarmee het vermogen dat deelnemers en pensioengerechtigden meekrijgen, wordt bepaald op basis van dit aangepaste uitkeringenpatroon. Zie voor meer uitleg ons eerdere artikel over de standaardmethode. |

Afwijkende spreidingstermijn

In de nu gepubliceerde transitieplannen is te zien dat veel fondsen kiezen voor de toepassing van de standaardmethode met de default spreidingsperiode van 10 jaar. Er wordt in die gevallen geconstateerd dat dit niet leidt tot een onevenwichtig beeld en dat onder de huidige regeling overschotten ook gespreid worden toegekend aan de deelnemers.

Kortere spreidingsperiode

In de nu gepubliceerde transitieplannen zien we dat als er wordt afgeweken van de default spreidingstermijn van 10 jaar, dit meestal naar beneden is. Er wordt dan gekozen voor een generieke verhoging, ofwel een spreidingstermijn van 1 jaar. Hiervoor worden de volgende redenen opgegeven:

- Hiermee wordt tegemoetgekomen aan opgelopen indexatieachterstanden. Zeker voor fondsen waar de indexatieachterstanden de afgelopen jaren fors zijn opgelopen, is de wens groot hier in de transitie rekening mee te houden. Hierbij geldt dat met name de oudere deelnemers getroffen zijn door de gemiste indexaties. Door in het invaren een kortere spreidingsperiode te hanteren, krijgen zij meer vermogen mee dan bij de default spreidingsperiode. En uitvoeringstechnisch is deze uniforme verhoging veelal eenvoudiger dan de toekenning van daadwerkelijke inhaalindexatie, welke op deelnemersniveau verschilt.

- Een uniforme verhoging wordt als beter uitlegbaar ervaren. Immers kan aan alle deelnemers worden gecommuniceerd dat zij hun huidige pensioenverplichtingen + X% meekrijgen als kapitaal in de transitie, ongeacht hun leeftijd of status. Bij toepassing van een spreidingstermijn moet worden uitgelegd waarom jongere deelnemers relatief meer meekrijgen vanuit de buffer dan oudere deelnemers.

Overigens wordt ook als reden aangegeven dat de ingegane uitkeringen in gelijke mate worden verhoogd. Maar feitelijk is hier geen spreidingsperiode van 1 jaar voor benodigd. Dit kan ook worden bewerkstelligd door te schuiven met de vermogens van pensioengerechtigden.

Langere spreidingsperiode

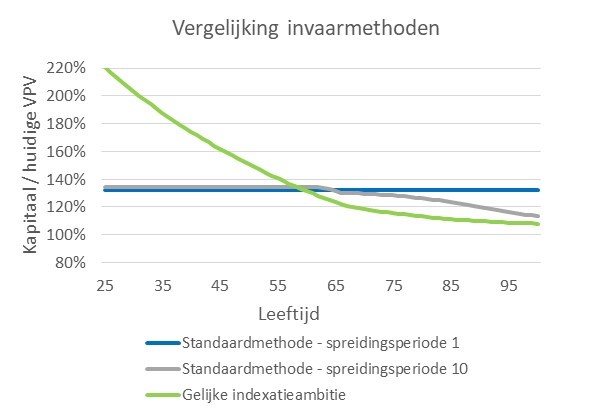

Dat op dit moment vooral naar beneden wordt afgeweken in de spreidingsperiode is opvallend. Zeker ook omdat medio 2023 de wetgeving rondom de standaardmethode is verruimd om juist ook een langere spreidingstermijn mogelijk te maken. De achtergrond hiervan was dat met een langere spreidingstermijn meer kan worden aangesloten bij de indexatieambitie die vanuit de huidige buffer wordt gefinancierd. Omdat hiervoor geldt dat de kosten van de indexatieambitie oplopen naarmate de leeftijd lager is, past hier een langere spreidingstermijn dan 10 jaar bij. Bij een levenslange spreidingsperiode wordt het vermogen boven de 100% helemaal verdeeld volgens de indexatie-ambitie, ofwel het vermogen wordt zodanig verdeeld dat alle deelnemers eenzelfde percentage levenslange verhoging van hun nominale aanspraak kunnen inkopen tegen een nominale rente.

Welke spreidingsperiode is passend?

Voorafgaand aan de toedeling van vermogen aan persoonlijke pensioenkapitalen, moeten sociale partners en het fonds besluiten welk deel van het vermogen te alloceren aan de compensatie van de afschaffing van de doorsneesystematiek en de solidariteits- of risicodelingsreserve. Vervolgens kan bepaald worden volgens welke methode het resterende fondsvermogen wordt toegedeeld.

Voor de sociale partners en het bestuur een technische uitwerking kunnen kiezen, moeten de doelstellingen helder zijn. Dit zijn fondsspecifieke kwalitatieve standpunten, die met elkaar besproken en afgewogen worden voorafgaand aan de vaststelling van de invaarmethode. Vervolgens kan bekeken worden welke invaarmethode en spreidingsperiode het beste aansluit bij deze standpunten. Een belangrijk punt hierbij is het belang van het inhalen van indexatie-achterstanden versus het belang van toekomstige indexatie. Of anders gezegd: kijken we voornamelijk achteruit naar wat er aan indexatie is gemist? Of kijken we vooruit naar wat aan indexatie gegeven kan worden in de toekomst?

Wij constateren dat in veel transitieplannen wel expliciet wordt gesproken over het meewegen van opgelopen indexatieachterstanden, maar dat de toekomstige indexatieambitie maar in weinig gevallen worden genoemd. Wij denken dat fondsen die al jaren een hoge dekkingsgraad hebben en beperkte achterstanden, deze afweging expliciet op tafel moeten leggen.

Maar dat geldt niet alleen voor die fondsen. Fondsen die in het verleden weinig indexatie hebben kunnen geven, of zelfs de pensioenen hebben moeten verlagen, staan er nu in de meeste gevallen een stuk beter voor dan in het verleden. Het gevaar bestaat dat vanuit het verleden wordt geredeneerd en alleen wordt gekeken naar wat is gemist. Ook deze fondsen moeten naar onze mening een afweging tussen het verleden en de toekomst maken. Dat zien we nu niet altijd terug in de transitieplannen.

Contact

Chantal de Groot

Team Leader ALM